Ist MoneyLion legitim? Vollständige Bewertung, Vor- und Nachteile sowie Sicherheitsleitfaden

Ist MoneyLion echt? Informieren Sie sich über die Sicherheit, die Vor- und Nachteile, Gebühren, Kundenrezensionen, Kredittools und Bargeldvorschüsse von MoneyLion und ob es sich lohnt, die App zu nutzen.

MoneyLion ist dank seiner Tools für Bargeldvorschüsse, Mobile Banking und Kreditbildung eine der am häufigsten gesuchten Finanz-Apps in den USA. Da sich jedoch immer mehr Nutzer für schnelles Bargeld und flexibles Banking an Fintech-Plattformen wenden, taucht immer wieder eine Frage auf:

Ist MoneyLion legitim — oder ist es riskant?

Die kurze Antwort: MoneyLion ist ein legitimes, reguliertes Finanztechnologieunternehmen.

Das heißt aber nicht, dass es perfekt ist.

MoneyLion hat Millionen von Nutzern, eine starke digitale Präsenz, echte Finanzdienstleistungen und Partnerschaften, die seine Legitimität bestätigen. Wie viele Fintech-Apps erhält es jedoch auch gemischte Bewertungen, insbesondere in Bezug auf Gebühren, Kundensupport und Kontoprobleme.

In dieser ausführlichen Anleitung finden Sie alles, was Sie wissen müssen, bevor Sie MoneyLion verwenden. Du wirst lernen:

- Was ist MoneyLion und wie funktioniert es

- Ob es sicher ist

- Echte Vor- und Nachteile

- Ob sich Barvorschüsse und Kredite lohnen

- Für wen MoneyLion am besten geeignet ist

- Wer sollte es vermeiden

- Bessere Alternativen je nach Ihren finanziellen Zielen

Lass uns eintauchen.

Was ist MoneyLion? Wie funktioniert die App

MoneyLion ist eine in den USA ansässige Fintech-Plattform, die 2013 gegründet wurde. Ihre Mission ist es, Amerikanern — insbesondere solchen, die von traditionellen Banken unterversorgt werden — den Zugang zu flexiblen Bankinstrumenten, Barvorschüssen und Kreditunterstützung zu ermöglichen.

Laut Quellen wie MoneyLions Öffentlich zugängliche Produktinformationen, die Plattform bietet eine Mischung aus:

1. Barvorschüsse (Instacash)

Diese Funktion bietet kleine Barvorschüsse — oft bis zu ein paar hundert Dollar — vor dem Zahltag. Benutzer mögen es, weil:

- Es ist keine traditionelle Bonitätsprüfung erforderlich

- Gelder können schnell eingezahlt werden

- Es füllt kurzfristige Liquiditätslücken

Für die sofortige Lieferung können jedoch optionale „Turbo“ -Gebühren anfallen.

2. Kredite für Kreditgeber

Diese Kredite richten sich an Personen, die ihre Kreditwürdigkeit verbessern oder wieder aufbauen möchten. So funktioniert es:

- Sie leihen sich einen kleinen Betrag (z. B. 300—1.000 $)

- Monatlich zurückzahlen

- Zahlungen werden an große Auskunfteien gemeldet

- Ein Teil des Darlehens wird so lange einbehalten, bis Sie die Rückzahlung abgeschlossen haben

Das kann hilfreich sein — aber nur, wenn Zahlungen pünktlich erfolgen.

3. RoarMoney Banking (Mobiles Banking)

MoneyLion bietet ein digitales Girokonto mit Funktionen wie:

- Kein Mindestguthaben

- Zugang zu einem breiten ATM-Netzwerk

- Frühe direkte Einzahlungen für einige Benutzer

- Eine virtuelle und physische Debitkarte

Dies ist als Alternative zu herkömmlichen Banken konzipiert.

4. Marktplatz für Privatkredite

Anstatt alle Kredite direkt zu vergeben, arbeitet MoneyLion auch mit anderen Kreditgebern zusammen. Benutzer können vergleichen:

- Tarife

- Bedingungen

- Gebühren

- Zulassungsvoraussetzungen

5. Merkmale der Investition

MoneyLion bietet automatisierte Anlagetools für Anfänger. Dazu gehören:

- Grundlegende Portfolios

- Automatisierte Einzahlungen

- Funktionen zusammenfassen

Diese Anlagen sind zwar praktisch, aber nicht für fortgeschrittene Anleger gedacht.

Ist MoneyLion legitim? Die kurze Antwort

Ja — MoneyLion ist echt. Es ist ein echtes Fintech-Unternehmen, das echte Finanzdienstleistungen anbietet, die von Millionen von Menschen in den USA genutzt werden. Seit ihrer Gründung im Jahr 2013 hat sich die Plattform zu einem der bekanntesten Namen im Bereich digitales Banking und Kreditunterstützung entwickelt. Um ihre Legitimität zu verstehen, muss man aber auch wissen, wie sie funktioniert und wie die Nutzer ihre Erfahrung bewerten.

Was macht MoneyLion legitim?

Die Legitimität von MoneyLion beruht nicht nur auf seiner Beliebtheit. Die Plattform arbeitet innerhalb regulierter finanzieller Rahmenbedingungen, hat Millionen von aktiven Nutzern und bietet echte Dienstleistungen, die von etablierten Partnern unterstützt werden. Im Folgenden sind die wichtigsten Faktoren aufgeführt, die bestätigen, dass MoneyLion ein echtes Fintech-Unternehmen ist und kein Betrug.

1. Registriertes, reguliertes Unternehmen

MoneyLion arbeitet nach den US-Finanzregeln und arbeitet mit regulierten Bankpartnern zusammen. Dies gewährleistet die Einhaltung von Industriestandards, anstatt als unregulierte Kredit-App zu agieren.

2. Millionen verifizierter Benutzer

MoneyLion bedient seit mehr als einem Jahrzehnt eine große, aktive Nutzerbasis — etwas, das kein Betrug langfristig aufrechterhalten könnte.

3. Unterstützt von etablierten Finanzpartnern

Ihre Bankfunktionen, Bargeldvorschüsse und Kreditinstrumente stützen sich auf regulierte Institute, was zusätzliche Sicherheits- und Aufsichtsebenen bietet.

4. Transparente Bedingungen und Offenlegungen

Benutzer können Gebühren, Darlehensbedingungen, Mitgliedschaftsdetails und Produktbedingungen direkt in der App einsehen. Nichts ist versteckt — Sie müssen nur das Kleingedruckte sorgfältig lesen.

5. Von seriösen Publikationen überprüft

MoneyLion wurde von vertrauenswürdigen Finanzquellen analysiert, darunter Medien wie Yakima Herald und Investopedia, die es als legitimen Fintech-Anbieter anerkennen — allerdings nicht ohne Nachteile.

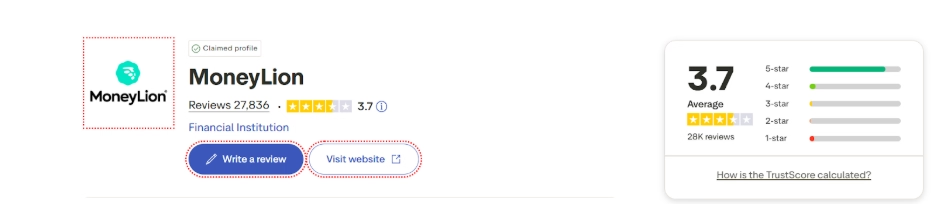

6. Trustpilot-Bewertung: Gemischt, aber authentisch

MoneyLion hält derzeit eine Bewertung 3,7 von 5 auf Trustpilot, basierend auf Zehntausenden von Bewertungen.

Diese Bewertung spiegelt echte Benutzererfahrungen wider — sowohl positive als auch negative.

Viele Nutzer loben die Barvorschüsse und Kredit-Tools der App, während andere von Problemen mit dem Kundensupport, unerwarteten Gebühren oder Problemen beim Kontozugriff berichten.

Legitim zu sein bedeutet NICHT risikofrei.

MoneyLion ist eine echte Finanzplattform, aber sie erhält auch Tausende von Benutzerbeschwerden — und viele von ihnen heben Bereiche hervor, in denen die App frustrierend oder kostspielig sein kann, wenn Sie nicht aufpassen.

Um zu entscheiden, ob es sich wirklich lohnt, es zu verwenden, müssen Sie sowohl die Vor- als auch die Nachteile verstehen, auf die wir als Nächstes eingehen.

Vor- und Nachteile von MoneyLion

MoneyLion bietet eine Mischung aus hilfreichen Finanzinstrumenten, weist jedoch auch bestimmte Nachteile auf, die Benutzer vor der Anmeldung verstehen sollten. Um Ihnen zu helfen, eine fundierte Entscheidung zu treffen, finden Sie hier eine klare Aufschlüsselung der größten Vor- und Nachteile, die auf realen Benutzererfahrungen und Plattformdaten basiert.

MoneyLion Pros — Was die App gut macht

MoneyLion hat Stärken, die Benutzer ansprechen, die flexible finanzielle Unterstützung benötigen.

1. Schneller Zugriff auf Bargeld mit Instacash

Instacash ist eine der beliebtesten Funktionen von MoneyLion. Es ermöglicht Benutzern:

- Greifen Sie vor dem Zahltag auf Bargeld zu

- Vermeiden Sie traditionelle Zahltag-Kreditgeber

- Leihen Sie sich kleine Beträge ohne Bonitätsprüfung

Für viele ist es eine schnelle und bequeme Option in Notfällen.

2. Hilfreich beim Aufbau oder bei der Reparatur von Krediten

Das Kreditaufbaudarlehen von MoneyLion kann für Personen von Vorteil sein, die:

- Schlechte Kreditwürdigkeit haben

- Sind neu bei Krediten

- Benötigen Sie eine positive Zahlungshistorie

- Willst du eine strukturierte Methode für den Wiederaufbau

Zahlungen werden an große Büros gemeldet, was bedeutet, dass eine konsistente Rückzahlung Ihre Punktzahl verbessern kann.

3. Komfort beim mobilen Banking (RoarMoney)

Das Bankkonto von MoneyLion bietet:

- Kein Mindestguthaben

- Vorzeitige direkte Einzahlung (für einige Benutzer)

- Zugang zu einem großen ATM-Netzwerk

- Eine virtuelle Karte für Online-Einkäufe

Für Leute, die keine traditionelle Bank wollen, ist das attraktiv.

4. Einfach zu bedienende App

MoneyLion ist auf Einfachheit ausgelegt. Benutzer genießen:

- Eine moderne Oberfläche

- Einfache Anmeldung

- Schnelle Genehmigungen

- All-in-One-Tools

Für viele ist MoneyLion einfacher zu bedienen als die App einer Standardbank.

5. Finanzielle Tools für unterversorgte Nutzer

MoneyLion ist besonders hilfreich für:

- Gig-Arbeiter

- Freelancer

- Personen mit niedrigem Kreditgehalt

- Menschen ohne stabiles Bankwesen

- Diejenigen, die kurzfristige finanzielle Hilfe benötigen

Traditionelle Banken lehnen diese Nutzer oft ab, was MoneyLion zu einer nützlichen Alternative macht.

MoneyLion Cons — Worauf Nutzer achten sollten

Obwohl MoneyLion legitim ist, weist es echte Nachteile auf.

1. Gebühren können sich summieren

Während MoneyLion mit günstigen Barvorschüssen wirbt, berichten Nutzer häufig von:

- „Turbo“ -Gebühren, um schneller an Geld zu kommen

- Optionale monatliche Mitgliedschaften

- Zusätzliche Gebühren für bestimmte Transaktionen

Selbst kleine Gebühren summieren sich im Laufe der Zeit.

2. Beschwerden beim Kundensupport

Der Kundensupport von MoneyLion erhält viele negative Bewertungen, insbesondere in Bezug auf:

- Kontosperrungen

- Probleme mit Auszahlungen

- Kündigungen von Mitgliedschaften

- Schwierigkeiten, Unterstützung zu erreichen

- Verspätete Antworten

Dies ist eine wiederkehrende Beschwerde auf mehreren Bewertungsplattformen.

3. Probleme mit Abonnements und Mitgliedschaften

Einige Benutzer berichten, dass:

- Die Mitgliedsbeiträge werden nach Kündigung weitergeführt

- Sie wurden unerwartet angeklagt

- Rückerstattungen waren schwer zu erhalten

Es ist wichtig, das Kleingedruckte zu lesen und die Optionen für die automatische Verlängerung zu deaktivieren.

4. Barvorschüsse können schlechte Angewohnheiten fördern

MoneyLion ist KEINE langfristige finanzielle Lösung. Die häufige Verwendung von Instacash kann:

- Abhängigkeit erstellen

- Führt zu wiederholter Kreditaufnahme

- Ursache Gebührenanhäufung

- Machen Sie die Budgetierung schwierig

Es ist hilfreich für Notfälle — nicht für reguläres Einkommen.

5. Gemischte Trustpilot-Bewertung

Der Trustpilot-Score von MoneyLion ist gemischt und umfasst Zehntausende von Bewertungen.

Gemeinsame positive Themen:

- Schneller Zugriff auf Bargeld

- Einfache Genehmigung

- Gut für Baukredite

Häufige negative Themen:

- Probleme mit dem Kundenservice

- Unerwartete Gebühren

- Probleme mit dem Kontozugriff

- Verzögerte Einzahlungen

Diese gemischte Bewertung zeigt, dass der Dienst einigen Benutzern hilft, andere jedoch frustriert.

Ist MoneyLion sicher für Bankgeschäfte?

Das RoarMoney-Konto von MoneyLion ist in dem Sinne sicher, dass:

- Die Gelder werden bei regulierten Bankpartnern gehalten

- Es gelten Debitkarten-Schutzmaßnahmen

- Systeme zur Betrugserkennung sind vorhanden

Benutzer sollten sich jedoch darüber im Klaren sein:

- Verzögerungen beim Kundensupport können frustrierend sein

- Auszahlungs- oder Zugangsprobleme können auftreten

- Bankdienstleistungen entsprechen möglicherweise nicht der Zuverlässigkeit traditioneller Banken

Es ist sicher, aber nicht unbedingt so stabil wie Großbanken.

Ist MoneyLion sicher zum Ausleihen?

Die Bargeldvorschüsse von MoneyLion sind im Allgemeinen sicher, wenn sie verantwortungsbewusst verwendet werden.

Sichere Aspekte:

- Keine traditionelle Bonitätsprüfung

- Transparente Tilgungsplanung

- App-verwaltete Kreditaufnahme

Risiken:

- Optionale Gebühren erhöhen die Kosten

- Häufige Kreditaufnahme führt zu finanzieller Abhängigkeit

- Verspätete Zahlungen bei Kreditgebern können Ihre Kreditwürdigkeit beeinträchtigen

Es eignet sich am besten als Backup-Plan — nicht als Haupteinnahmequelle.

Für wen ist MoneyLion gut?

MoneyLion ist ein praktisches Tool für Menschen, die flexible, kurzfristige finanzielle Unterstützung benötigen, anstatt einen vollständigen Bankersatz zu benötigen. Es ist besonders hilfreich, wenn Sie es vorziehen, Geld über eine moderne App zu verwalten und sich nicht ohne Weiteres für traditionelle Finanzprodukte qualifizieren.

MoneyLion funktioniert am besten für:

- Personen, die gelegentlich kurzfristig Bargeld benötigen: Wenn Sie nur ab und zu Kredite aufnehmen, kann Instacash Ihnen helfen, kleine finanzielle Lücken zu schließen, ohne auf Zahltagdarlehen angewiesen zu sein.

- Personen, die Kredite aufbauen oder wiederaufbauen möchten: Das Credit-Builder-Darlehen kann nützlich sein, um Ihre Kreditwürdigkeit zu verbessern — sofern Sie sich zu pünktlichen monatlichen Zahlungen verpflichten können.

- Benutzer, die eine App-basierte Geldverwaltung bevorzugen: Wenn Sie den Komfort von Mobile First Banking mögen, werden sich die Benutzeroberfläche und die Tools von MoneyLion intuitiv und einfach zu bedienen anfühlen.

- Personen mit eingeschränktem Zugang zu traditionellen Banken: Gig-Worker, Freelancer oder Personen mit schlechten Krediten finden MoneyLion möglicherweise zugänglicher als Standardbanken.

- Diejenigen, die Kleinkredite verantwortungsbewusst verwalten können: Wenn Sie gute Haushaltsgewohnheiten haben und nicht regelmäßig auf Vorschüsse angewiesen sind, kann MoneyLion eine hilfreiche finanzielle Ergänzung sein.

Einfach ausgedrückt, MoneyLion eignet sich hervorragend als zusätzliches Finanzinstrument — nicht als Mittelpunkt Ihres gesamten Finanzsystems.

Wer sollte MoneyLion meiden?

MoneyLion ist zwar legitim, aber nicht für jeden geeignet. Einige Benutzer finden die Gebühren, Probleme mit dem Kundenservice oder die Kreditstruktur möglicherweise unpraktisch oder riskant.

MoneyLion ist möglicherweise NICHT ideal für:

- Personen, die einfaches, gebührenfreies Banking bevorzugen: Die App beinhaltet optionale Mitgliedsbeiträge, Turbogebühren für Sofortüberweisungen und andere Gebühren, die sich summieren können.

- Nutzer, die stark auf Bargeldvorschüsse angewiesen sind: Wenn Sie Instacash zu oft verwenden, kann dies zu einem Zyklus werden, der zu Abhängigkeit und wiederholter Kreditaufnahme führt.

- Jeder, der einen starken, schnellen Kundensupport erwartet: Bei vielen Benutzerbeschwerden werden langsame Antworten, Schwierigkeiten beim Kündigen von Diensten oder Probleme bei der Lösung von Kontoproblemen hervorgehoben.

- Menschen, die nach stabilen, langfristigen Finanzinstrumenten suchen: Wenn Ihr Ziel hochverzinsliche Ersparnisse oder ein zuverlässiges Tagesgeschäft sind, sind traditionelle Banken in der Regel besser.

- Personen, die sich mit Fintech-Banking-Risiken unwohl fühlen: Wenn Sie einen persönlichen Service, klare Gebührenstrukturen oder garantierten Zugang zu Geldern bevorzugen, fühlt sich MoneyLion möglicherweise unberechenbar an.

Insgesamt kann MoneyLion nützlich sein, wenn es vorsichtig verwendet wird, aber es ist nicht ideal für Menschen, die langfristige finanzielle Stabilität, konsistente Unterstützung oder gebührenfreie Dienste benötigen. Traditionelle Banken sind nach wie vor die bessere Wahl für diese Prioritäten.

Tipps für die sichere Verwendung von MoneyLion

Wenn Sie sich entscheiden, MoneyLion zu verwenden, folgen Sie diesen Tipps:

- Vermeiden Sie es, Barvorschüsse als regelmäßiges Einkommen zu verwenden

- Lesen Sie die Mitgliedschafts- und Gebührendetails genau durch

- Verfolgen Sie regelmäßig Auszahlungen und Einzahlungen

- Verwenden Sie Credit-Builder-Darlehen nur, wenn Sie zuverlässig Zahlungen leisten können

- Schalten Sie Abonnements mit automatischer Verlängerung aus, die Sie nicht benötigen

- Bewahren Sie Screenshots aller Support-Interaktionen auf

- Überwachen Sie Ihre Kontoauszüge auf unerwartete Belastungen

Diese Praktiken reduzieren die Wahrscheinlichkeit unerwünschter Überraschungen.

Endgültiges Urteil: Lohnt sich MoneyLion?

MoneyLion ist eine legitime und regulierte Fintech-Plattform, die echte Finanzinstrumente bietet — Barvorschüsse, Kredite für Kreditgeber, Mobile Banking und grundlegende Anlagefunktionen. Für viele Benutzer bietet sie schnelle und bequeme Unterstützung, wenn traditionelle Banken nicht ausreichen, insbesondere für Banken mit begrenzter Kredithistorie oder unregelmäßigem Einkommen.

Wie jede Finanz-App ist sie jedoch mit Kompromissen verbunden. Gebühren können sich summieren, wenn Sie nicht aufpassen, der Kundensupport kann inkonsistent sein, und wenn Sie sich zu stark auf Barvorschüsse verlassen, kann dies zu ungesunden finanziellen Gewohnheiten führen. MoneyLion eignet sich am besten als Ergänzung, nicht als Ersatz für Ihr primäres Finanzsystem.

Wenn Sie gelegentlich kurzfristige Hilfe benötigen, verantwortungsbewusst Kredite aufbauen möchten oder eine App-basierte Geldverwaltung bevorzugen, kann MoneyLion ein nützliches Tool sein. Wenn Sie jedoch nach langfristiger Stabilität, gebührenfreiem Banking oder stärkerer Unterstützung suchen, sind traditionelle Bankoptionen möglicherweise besser für Sie geeignet.

Der Schlüssel liegt darin, MoneyLion achtsam einzusetzen — zu verstehen, welche Stärken und Grenzen es hat und wie es zu Ihren finanziellen Zielen passt.

Häufig gestellte Fragen zu MoneyLion

Ist die Verwendung von MoneyLion sicher?

Ja, MoneyLion ist sicher und funktioniert legal. Benutzer sollten jedoch auf Gebühren, Mitgliedsbeiträge und mögliche Verzögerungen beim Kundenservice achten. Es ist sicher für verantwortungsbewusste Kreditnehmer, aber nicht ideal für wiederholte Barvorschüsse.

Erhebt MoneyLion versteckte Gebühren?

MoneyLion legt Gebühren offen, aber einige Nutzer sind der Meinung, dass Gebühren — wie Turbogebühren für Sofortüberweisungen oder Mitgliedschaftskosten — nicht immer im Voraus klar sind. Lesen Sie immer die Gebührenordnung, bevor Sie die Dienste nutzen.

Kann MoneyLion Ihre Kreditwürdigkeit verbessern?

Ja, die Credit-Builder-Darlehen von MoneyLion melden Zahlungen an Auskunfteien. Rechtzeitige Zahlungen helfen Ihrem Ergebnis, aber verpasste Zahlungen können Ihr Ergebnis beeinträchtigen. Verwenden Sie das Darlehen nur, wenn Sie sich zu monatlichen Zahlungen verpflichten können.

Warum hat MoneyLion gemischte Bewertungen?

Positive Bewertungen unterstreichen den schnellen Bargeldzugang und die einfache Bedienung. In negativen Bewertungen werden häufig Probleme mit dem Kundensupport, unerwartete Gebühren oder Probleme mit dem Kontozugriff erwähnt. Die gemischte Bewertung spiegelt inkonsistente Benutzererfahrungen wider.

Ist MoneyLion besser als traditionelle Banken?

Nicht unbedingt. MoneyLion bietet Komfort und Benutzerfreundlichkeit, aber traditionelle Banken bieten eine höhere Stabilität, eine stärkere Kundenbetreuung und klarere Gebührenstrukturen. MoneyLion funktioniert besser als ergänzendes Tool, nicht als vollständiger Ersatz.

Launch your dropshipping business now!

Start free trialVerwandte Blogs

Zendrop-Bewertungen: Ist Zendrop legitim für Dropshipping?

Lesen Sie echte Zendrop-Bewertungen von Shopify und Trustpilot, informieren Sie sich über Preise, Funktionen, Vor- und Nachteile und entscheiden Sie, ob Zendrop für Ihren Shop geeignet ist.

So wählen Sie einen Markennamen

Erfahren Sie, wie Sie mithilfe bewährter Frameworks, Testschritte und Markenprüfungen einen Markennamen auswählen, damit er einprägsam, verfügbar und skalierbar ist.

Pick and Pack im Warehouse — Der vollständige Leitfaden für eine schnellere und genaue Auftragserfüllung

Informieren Sie sich über Kommissionier- und Verpackungsabläufe, Kommissioniermethoden, bewährte Verpackungsmethoden, KPIs und WMS-Tipps, um Fehler zu reduzieren und Bestellungen schneller zu versenden.